近期,有小伙伴私聊小编“当前市场震荡剧烈,涨一天跌两天,我是不是可以先赎回持有的基金,等待更好的时机再进场?”……

很多小伙伴对“什么时候可以赎回基金了”这事儿拿不准,今天,小编就跟大家唠唠,在什么情况下我们可以开始考虑赎回了,整理了四个维度,供大家参考~

01

当你的风险偏好发生变化

同一个人在不同阶段的投资偏好或者说风险承受情况,也是会发生变化的。

比如刚入场的时候,大家对市场不甚了解,心理承受能力相对较弱,面对市场大幅波动时就容易辗转反侧、夜不能寐,所以会选择相对稳健的基金类型,比如“固收+”产品;

随着养基经验的积累以及收入的增加,投资心态逐渐平和,风险偏好也随之提升。为了获得更高的收益回报,投资者在这个阶段会更青睐偏股混合型、普通股票型等更加激进的产品类型。当然,这也意味着需要承受更高的风险波动;而当投资者步入“上有老、下有小”的中年阶段,可能就需要适当降低高风险产品的比例,而增加稳健产品的比例。

无论是从稳健到激进,还是从激进到稳健,你都可以考虑赎回持有的基金,而重新选择适合自己当下投资偏好的基金,构建一个你可以接受的基金组合。

02

当你的目标收益触达

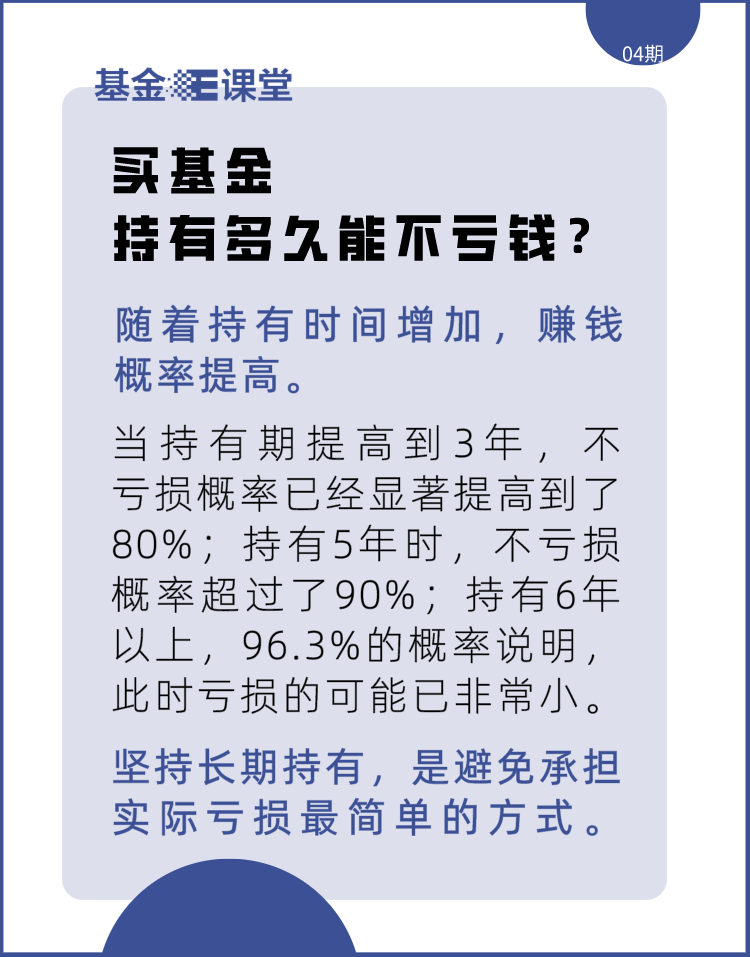

如果我们买基金时,已经设置了一个目标收益率,当收益率触达的时候,是可以考虑及时落袋为安的。不过提示下,对于偏股型基金尤其行业主题类的基金,因其波动性相对较大,止盈目标可以设置高一些,否则比如10%的收益率,行业基金可能一周不到就达到了,这样会带来频繁的申购和赎回,反而提高了手续费成本。

尤其在我们的定投计划里,如果收益已经达到目标值,赎回再重新开启新的定投计划,及时落袋。

当这些投资目标达成或者即将达成时,我们可以一次性赎回,也可以考虑分批赎回。一方面,达到目标收益及时落袋;另一方面,我们没法准确预测未来市场走势,如果在股市下跌时期一次性赎回显然性价比不高。分批缓慢赎回,折中且两边不耽误。

03

当基金本身发生变化时

前面都是从投资者的角度判断是否需要考虑赎回基金,其实基金自身的一些变化也是需要投资者密切关注的。

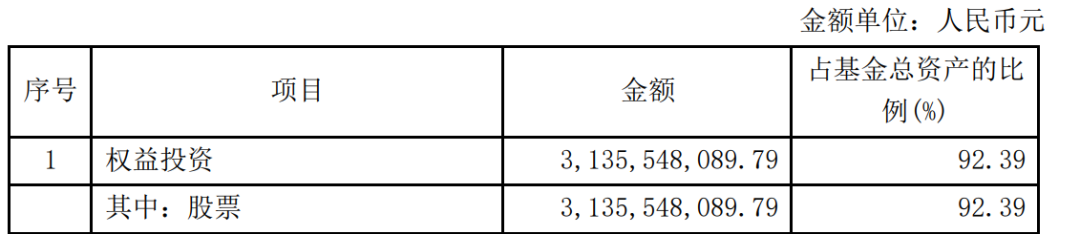

比如,前不久到期的战略配售基金面临转型,转型之后,基金的投资范围、投资组合限制、运作方式等都会发生变化,而这些都会影响投资者的持有体验。举例来说,某只战略配售基金,在封闭运作期内股票投资占基金资产的0-100%;转型后基金投资的股票资产占基金资产的60%-95%,这意味着,无论市场情绪如何,基金股票仓位不得低于60%,收益与风险同步提升。

此外,基金规模的变化也值得关注。在规模迅速膨胀或者急剧减少的时候,对投资者而言可能都不是什么好事儿,规模太大需要担心业绩能不能跟得上;规模太小的可能会有清盘风险,这也需要投资者格外重视。

如果遇到以上情况,你就要考虑这些变化是不是自己能够接受的。如果超出自己接受范围,就可以考虑赎回,另寻与自己更加契合的产品。

04

当基金经理发生变更时

这两年,“买基金就是买基金经理”的观念已经深入人心,很多投资者在买基金的时候都是奔着基金经理去的。这种情况下,如果持有的产品变更基金经理,投资者该怎么办?

尤其是主动管理型的基金,这类基金考验基金经理的资产配置能力、选股能力、择时能力以及风险控制能力等综合能力,而基金经理投资策略的变化也会直接影响基金的业绩。不过,大家也可以先了解一下新基金经理的投资风格和过往业绩表现,如果觉得还不错,建议观察一段时间再做打算;如果不能接受,则建议尽快赎回,落袋为安。

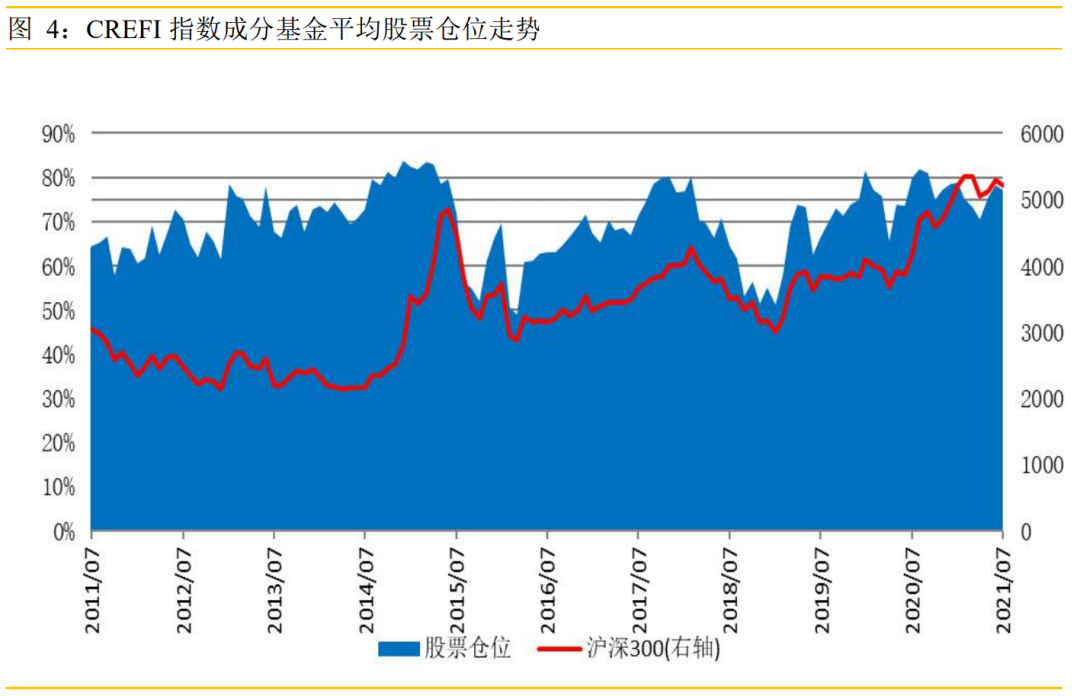

说了这么多,不知道大家发现没,以上建议其实都没法解决“当前市场震荡剧烈,要不要赎回基金?”这个问题。

因为在小编看来,短期市场波动确实不是赎回基金与否的重要考虑因素,这两年板块轮动加剧、投资热点随时切换,企图通过预测市场来做投资决策变得难上加难。投资追求的是大概率的确定性,只要大方向是对的,就可以坚持长期持有换取增长空间。而对于赎回的时机,不如立足于自身情况与基金本身的情况去综合判断、理性选择!