近期,江苏华盛锂电材料有限公司(下称“华盛锂电”)提交了招股说明书,拟科创板上市,公开发行股票2800万股,不低于发行后总股份的25%。

IPO日报发现,华盛锂电实际控制人是二次当家,通过增资、股权受让等形式掌握实权,且比亚迪于公司IPO前夕突击入股。另外,该公司拥有明星客户,营业收入呈增长态势,但资金周转面临一定压力。

二次当家掌实权

当前,华盛锂电的实际控制人是沈锦良和沈鸣,二人系父子关系。沈锦良今年68岁,2003年担任华盛有限(华盛锂电改制前身)的董事长,但2014年退下董事长一职,担任副董事长。

2019年3月12日,沈锦良再次担任华盛锂电的负责人,与其子沈鸣以合计34%的持股比例成为华盛锂电的实际控制人。沈鸣今年39岁,在华盛锂电担任总经理一职。

沈锦良两次任职变动的原因我们尚不可知,但沈锦良二次当家作主后,华盛锂电经历了公司改制、三次股权转让、两次增资等大变动,沈锦良掌握实权及上市之心渐渐显露。

2019年3月25日,原持有华盛有限33.47%股权的第一大股东张家港金农联实业有限公司将其持有的390万元股权(占注册资本5.2%)作价3744万元转让给沈鸣,此时沈鸣由原来持股0.18%上涨至5.38%。同期,沈锦良其他亲属及公司核心人员,如沈锦良之子沈刚、沈锦良配偶之子袁玄等,也从原股东中受让了部分股份。

与此同时,沈锦良、沈鸣与其亲属及部分公司高管及核心员工签订了一致行动协议,协议各方一致同意:无条件依据沈锦良所持意见来决定提出议案事项及表决意见。

2019年10月,张家港保税区华赢二号管理咨询合伙企业(有限合伙)、张家港保税区华赢三号管理咨询合伙企业(有限合伙)对华盛锂电增资,增资后的持股比例分别为4.71%、2.61%。事实上,沈锦良是华赢三号的执行事务合伙人,沈鸣是华赢二号的执行事务合伙人,华赢二号和华赢三号也成了公司实际控制人的一致行动人。

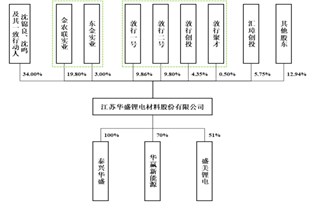

当前公司股权结构图(来源:招股说明书)

比亚迪突击入股

需要指出的是,华盛锂电申请上市的材料于2021年6月30日被上交所受理,而和华泰联合证券签订《辅导协议》是在2020年9月30日。而在开启辅导后,公司还进行了多次股权变更。

2021年2月8日,比亚迪股份有限公司(下称“比亚迪”)和华盛锂电股东中的四家签署了《股份转让协议》,以2970万元受让华盛锂电股份1623600股,持股比例为1.98%,占公开发行股票后的比例将为1.48%。同日,比亚迪的员工跟投平台创启开盈也受让了公司股份,直接持有公司0.02%的股份,均属于突击入股。

本次IPO,华盛锂电预计发行股票2800万股,占发行后总股份的25.45%,募集资金约为7亿元。IPO日报由此简单计算,完成上述募资,公司估值约为27.5亿元,比亚迪持股价值约为4070.7万元,短短半年有望从中赚取约1100万元。

若公司上市成功,比亚迪此次突击入股无疑会分得一杯羹。那么,为何华盛锂电允许比亚迪突击入股?

在招股书中,华盛锂电披露,公司通过寄售模式结算的客户为深圳市比亚迪供应链管理有限公司(下称“比亚迪供应链”),公司向其销售的产品是碳酸亚乙烯酯(VC)和氟代碳酸乙烯酯(FEC)。

2018年前十大订单中有两个比亚迪供应链的订单,合计约1470万元。截至5月31日,公司未执行完毕的前十大销售订单中也出现了比亚迪供应链的订单,合同金额约1075.0255万元。

但报告期内(即2018年-2020年),比亚迪并未进入华盛锂电前五大客户的行列,每年采购金额应该不超过3000万元。

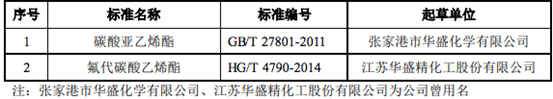

拥有明星客户

华盛锂电是一家研发、生产、销售锂电池电解液添加剂的技术企业,公司产品主要有电子化学品及特殊有机硅两大系列。在电子化学品领域,该公司是碳酸亚乙烯酯(VC)和氟代碳酸乙烯酯(FEC)市场领先的供应商之一,并主导起草了VC国家标准和FEC行业标准。

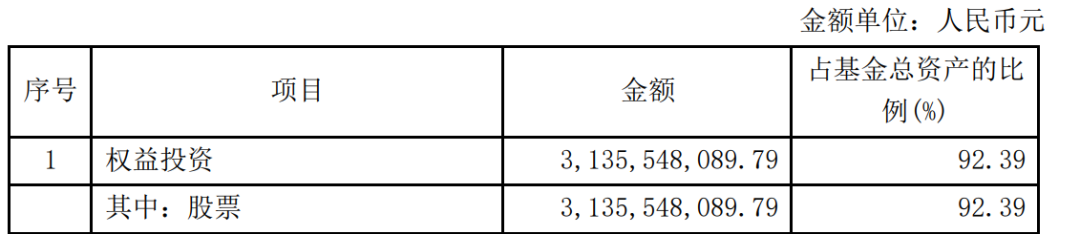

(来源于招股说明书)

中国电池工业协会出具的关于锂离子电池电解液添加剂市场占有率的证明显示,该公司2018年-2020年生产的锂离子电池电解液添加剂产品的市场占有率在国内同类产品中排名第一。

截至招股说明书签署日,华盛锂电已取得44项境内授权专利与9项国际专利,其中境内授权专利包括30项发明专利、13项实用新型专利、1项外观设计专利,VC产能为3000吨/年、FEC产能为2000吨/年,与同行业相比技术实力、关键业务数据及指标可观。

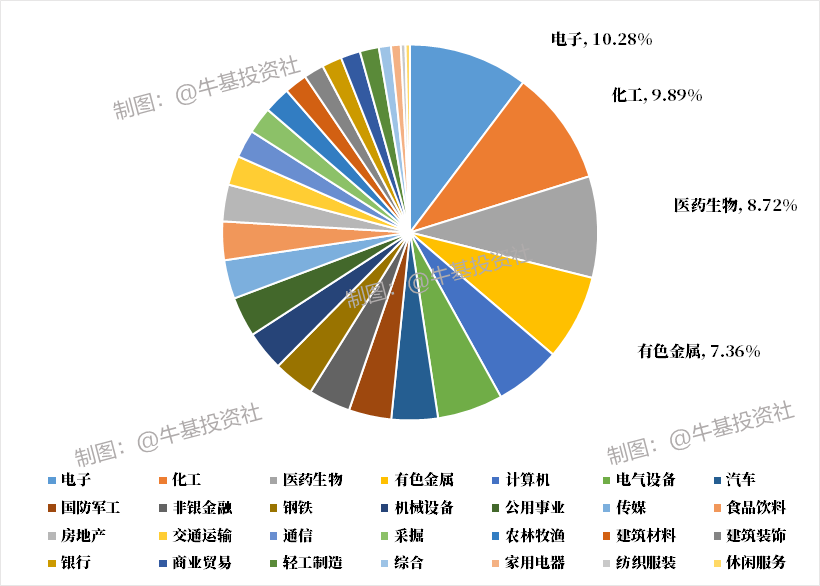

当前,该公司2020年的前五大客户是三菱化学、天赐材料、国泰华荣、江苏汇鸿国际集团鸿金贸易有限公司、高化学(上海)国际贸易有限公司,2020年的销售金额为33561.9万元,占营业收入的75.48%。

记者了解到,三菱化学是日本最大的化学公司,销售额在日本化学行业中居于首位,2019年华盛锂电对三菱化学的销售额达14072.43万元,占营业收入的33.24%,2020年销售额8573.42万元,占营业收入的19.29%,金额和占比均出现大幅下降。

天赐材料已于2014年登陆创业板,2020年天赐材料是华盛锂电的第一大客户,销售额达到15706.59万元,占营业收入的35.23%。国泰华荣是江苏国泰的控股子公司,江苏国泰已于2006年上市。

资金周转压力大

国家统计局数据显示,2020年我国锂电池累计产量为188.5亿支,同比增长19.9%。中国汽车工业协会数据显示,2020年我国新能源汽车产量为136.6万辆,同比增长7.5%,进入2021年我国新能源汽车产销量延续增长态势。

受益于此,2018年-2020年,公司营业收入及净利润也呈增长态势,营业收入分别为36942.82万元、42340.73万元、44467万元;净利润分别为6095.19万元、7608.34万元、7736.62万元。

但招股说明书显示,报告期内,该公司应收票据、应收账款、应收款项融资账面价值之和分别为19702.01万元、19822.92万元和27724.69万元,占各期末流动资产的比例分别为62.66%、67.12%和71.79%,应收款项的增长将进一步加大公司的营运资本周转压力。

并且,2018年-2020年,华盛锂电存货账面价值分别为5961.8万元、5211.21万元、4759.76万元,占各期末流动资产的比例分别为18.96%、17.65%和12.32%。

记者还发现,该公司2018年-2020年流动比率(即流动资产/流动负债)分别为0.79、0.98、1.41,虽呈上涨趋势,但仍远小于2。

流动比率是用来衡量企业流动资产短期内可变现偿还负债的能力,一般认为流动比率应在2以上,且比率越高,说明企业的变现能力越强,短期偿还负债的能力越强。

华盛锂电的招股说明书中也明确指出,随着公司业务规模的不断扩大,应收款项的增长将进一步加大公司的营运资金周转压力,下游行业或主要客户的经营状况发生不利变化,也将加大公司坏账损失风险。

另外,华盛锂电外销占比较高,2018年至2020年,公司外销收入分别为16845.59万元、19780.18万元、14024.87万元,占主营业务的比例分别为45.68%、46.72%、31.61%。与此同时,公司的汇兑收益分别为111.06万元、49.28万元和-346.09万元,汇率损益的变化可能对公司利润产生不利影响。